На какой счёт платить налог предпринимателям в Польше

Введение в систему налоговых платежей Польши требует чёткого понимания современных механизмов перечисления обязательств. Однако с 2020 года в стране произошла революция в области налоговой администрации – введён единый индивидуальный налоговый счёт (mikrorachunek podatkowy), кардинально изменивший подход к оплате фискальных обязательств. Это нововведение устранило путаницу с многочисленными банковскими реквизитами и минимизировало риски ошибок при перечислении средств в бюджет.

Индивидуальный налоговый счёт: суть реформы

Польское Министерство финансов реализовало концепцию персонализированного налогового аккаунта в ответ на запросы бизнес-сообщества. Ранее предприниматели сталкивались с необходимостью запоминать десятки номеров счетов для разных видов налогов и региональных управлений. Теперь же, каждому субъекту хозяйствования присваивается уникальный 26-значный идентификатор, формируемый на основе PESEL (для физических лиц) или NIP (для юридических лиц).

Особенность системы – пожизненная привязка номера к налогоплательщику независимо от смены места жительства или юридического адреса компании. Это означает, что при переезде в другое воеводство или изменении организационно-правовой формы бизнеса реквизиты для оплаты остаются неизменными. Техническая реализация основана на алгоритме генерации, включающем контрольные суммы и префикс 1010 0071 222 для идентификации платежей.

Получение реквизитов: пошаговая инструкция

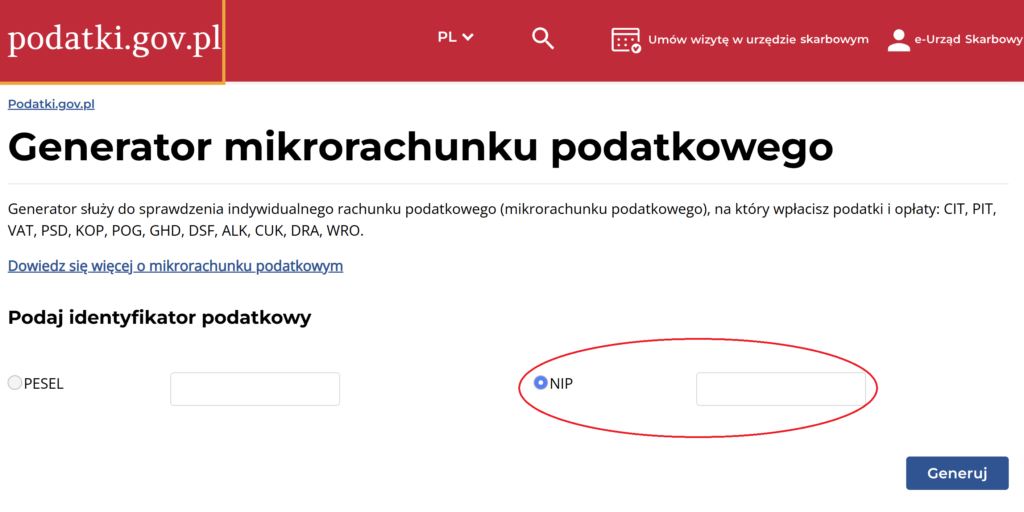

Доступ к персональному налоговому счёту осуществляется через официальный портал podatki.gov.pl, где размещён круглосуточный генератор https://www.podatki.gov.pl/generator-mikrorachunku-podatkowego .

Для формирования номера необходимо на портале podatki.gov.pl :

- Перейти в раздел «Generator mikrorachunku»

- Ввести 11-значный PESEL (для физических лиц) или 10-значный NIP (для компаний)

- Нажать кнопку «Generuj «.

- Сохранить/распечатать сгенерированные реквизиты.

Альтернативный способ – личное обращение в любой налоговый орган страны, где сотрудник распечатает актуальные данные на специальном бланке с гербовой печатью. Важно помнить: мошеннические сайты часто имитируют интерфейс генератора, поэтому следует проверять доменное имя (.gov.pl) и наличие зелёного замка в браузере.

Налоговые обязательства и особенности перечисления

На индивидуальный счёт принимаются все основные виды фискальных платежей:

- Подоходный налог (PIT) – для ИП на общей системе и линейном налогообложении

- Налог на прибыль (CIT) – для юридических лиц и капитальных обществ

- НДС (VAT) – за исключением специальных режимов типа VAT-14

- Авансовые платежи – ежемесячные/квартальные перечисления по декларациям

Особое внимание следует уделять заполнению поля «Tytuł płatnośći». При каждом платеже нужно указывать период, за который вы платите и наименование налога, например «VAT za 03/2025». Даже при правильном номере счёта ошибка в назначении может привести к зачислению средств на неверную статью бюджета.

Сроки и порядок осуществления платежей

График перечисления средств зависит от выбранной формы налогообложения:

- Общая система – авансы до 20-го числа месяца, следующего за отчётным периодом;

- Линейный налог – авансы до 20-го числа месяца, следующего за отчётным периодом;

- Ryczałt — авансы до 20-го числа месяца, следующего за отчётным периодом;

- VAT — до 25-го числа месяца, следующего за отчётным периодом;

- Składki ZUS — до 20-го числа месяца, следующего за отчётным периодом;

Электронные платежи зачисляются в течение 1 рабочего дня, тогда как традиционные переводы через отделения банка могут обрабатываться до 3 дней. Для предотвращения просрочек стоит активировать услугу автоматического информирования через систему e-Urząd.

Последствия ошибок и способы их исправления

Ошибочное зачисление средств ) приводит к их блокировке в бюджете до подачи письменного уточнения. В таких случаях необходимо:

- Немедленно уведомить налоговую инспекцию по форме POD/ZG-OS;

- Приложить подтверждение ошибочного платежа;

- Дублировать платёж на корректный счет;

Штрафные санкции применяются только при умышленном нарушении сроков, а не за технические ошибки. Однако накопление недоимки более 30 дней влечёт начисление пени в размере 8% годовых от суммы долга.

Система индивидуальных налоговых счетов значительно упростила финансовое администрирование для предпринимателей. Главное преимущество – унификация процесса вне зависимости от масштабов бизнеса и выбранной системы налогообложения. Регулярная проверка актуальности реквизитов через официальные источники и своевременная консультация с лицензированным налоговым консультантом помогут избежать распространённых ошибок.